2022년 세제개편안 문답자료 입니다.

2022.07.21

[관심 내용 요약]

3. 부동산세제 정상화

| (1) 주택분 종합부동산세 세율 및 세부담 상한 조정 |

(상세본 p.77)

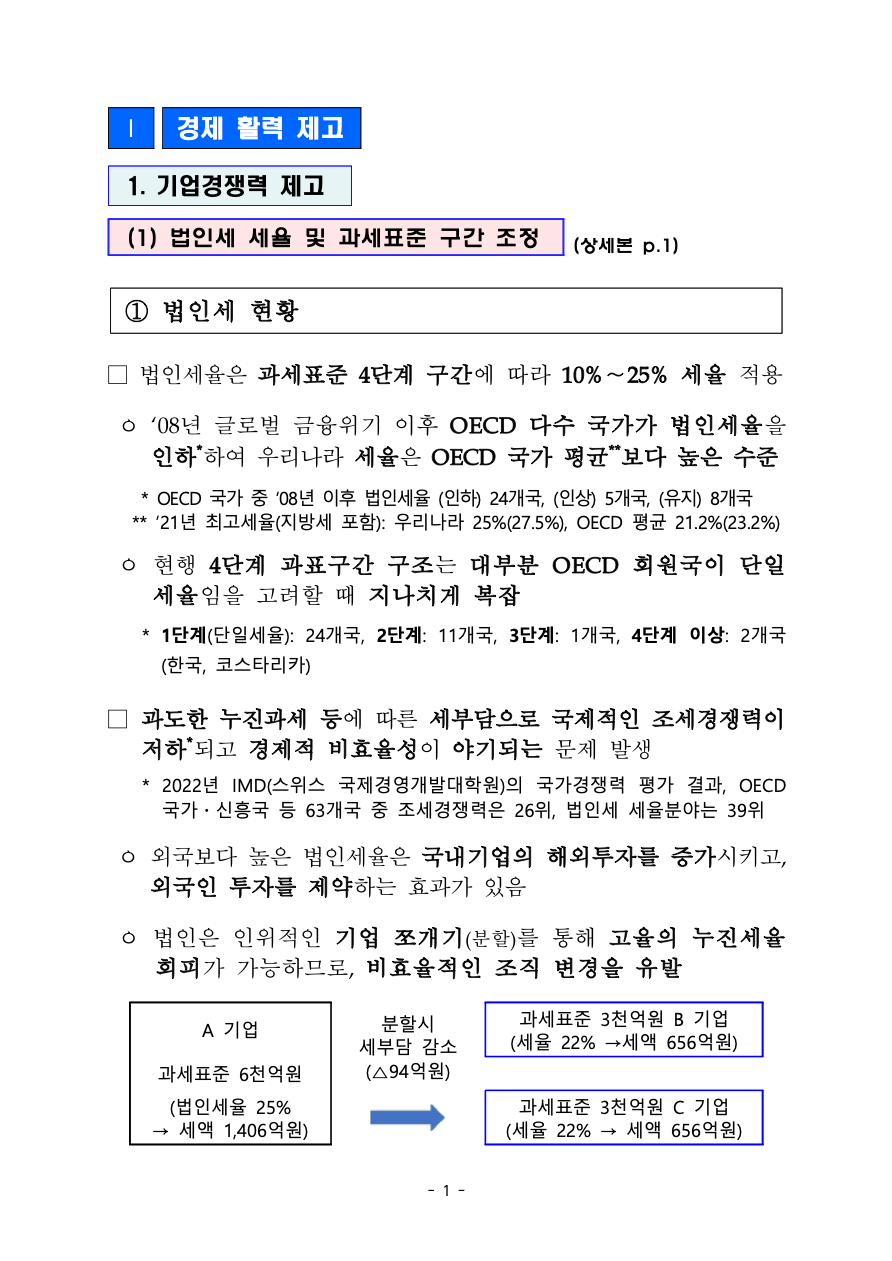

① 현행 세율 체계

□ 주택분 종합부동산세 산출 시 다주택자에 대해 중과세율 적용

ㅇ 2주택 이하 보유자에 대해 0.6~3.0% 세율 적용

ㅇ 3주택 이상 보유자(조정대상지역 2주택 보유자 포함)에 대해서는

1.2~6.0%의 높은 세율 적용

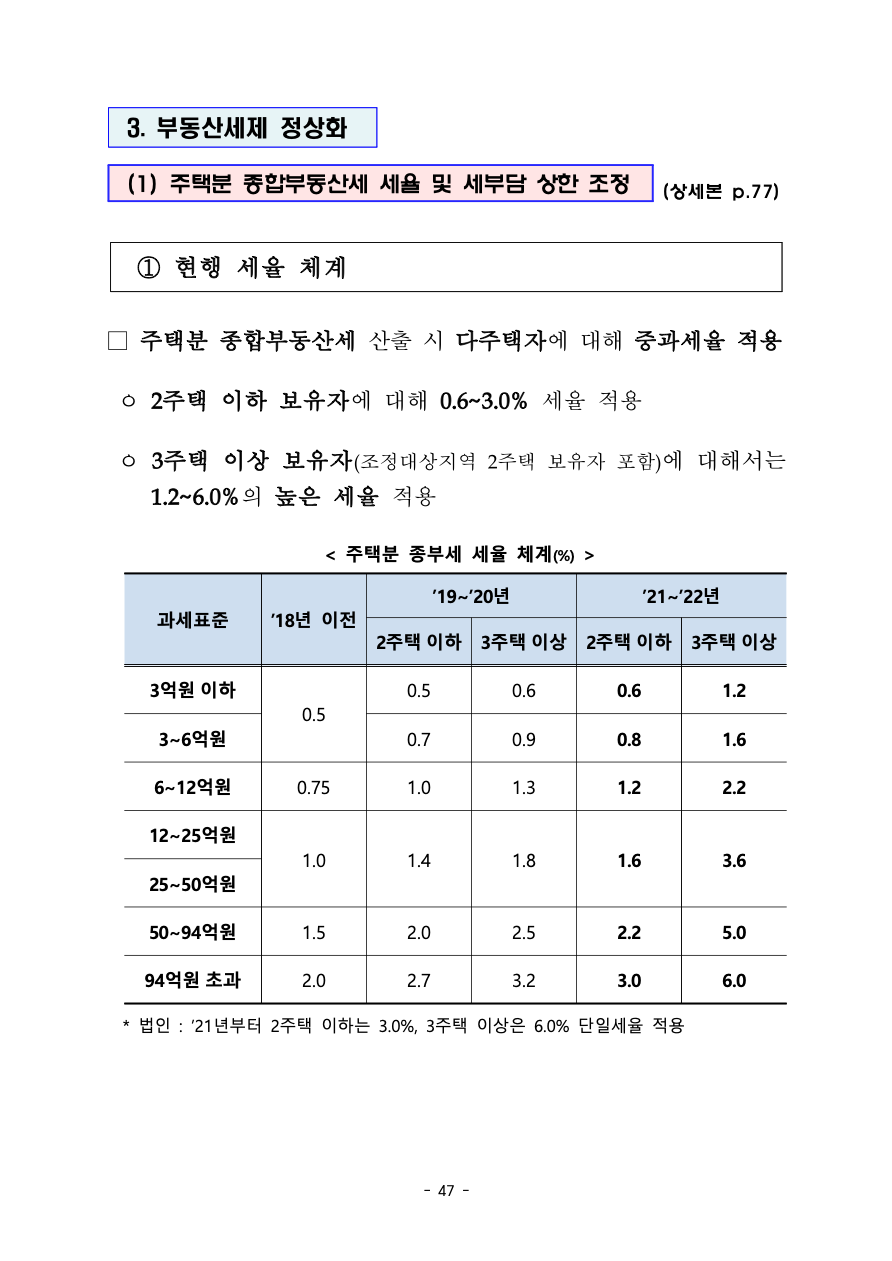

< 주택분 종부세 세율 체계(%) >

| 과세표준 | ’18년 이전 | ’19~’20년 | ’21~’22년 | ||

| 2주택 이하 | 3주택 이상 | 2주택 이하 | 3주택 이상 | ||

| 3억원 이하 | 0.5 | 0.5 | 0.6 | 0.6 | 1.2 |

| 3~6억원 | 0.7 | 0.9 | 0.8 | 1.6 | |

| 6∼12억원 | 0.75 | 1.0 | 1.3 | 1.2 | 2.2 |

| 12∼25억원 | 1.0 | 1.4 | 1.8 | 1.6 | 3.6 |

| 25~50억원 | |||||

| 50∼94억원 | 1.5 | 2.0 | 2.5 | 2.2 | 5.0 |

| 94억원 초과 | 2.0 | 2.7 | 3.2 | 3.0 | 6.0 |

* 법인 : ’21년부터 2주택 이하는 3.0%, 3주택 이상은 6.0% 단일세율 적용

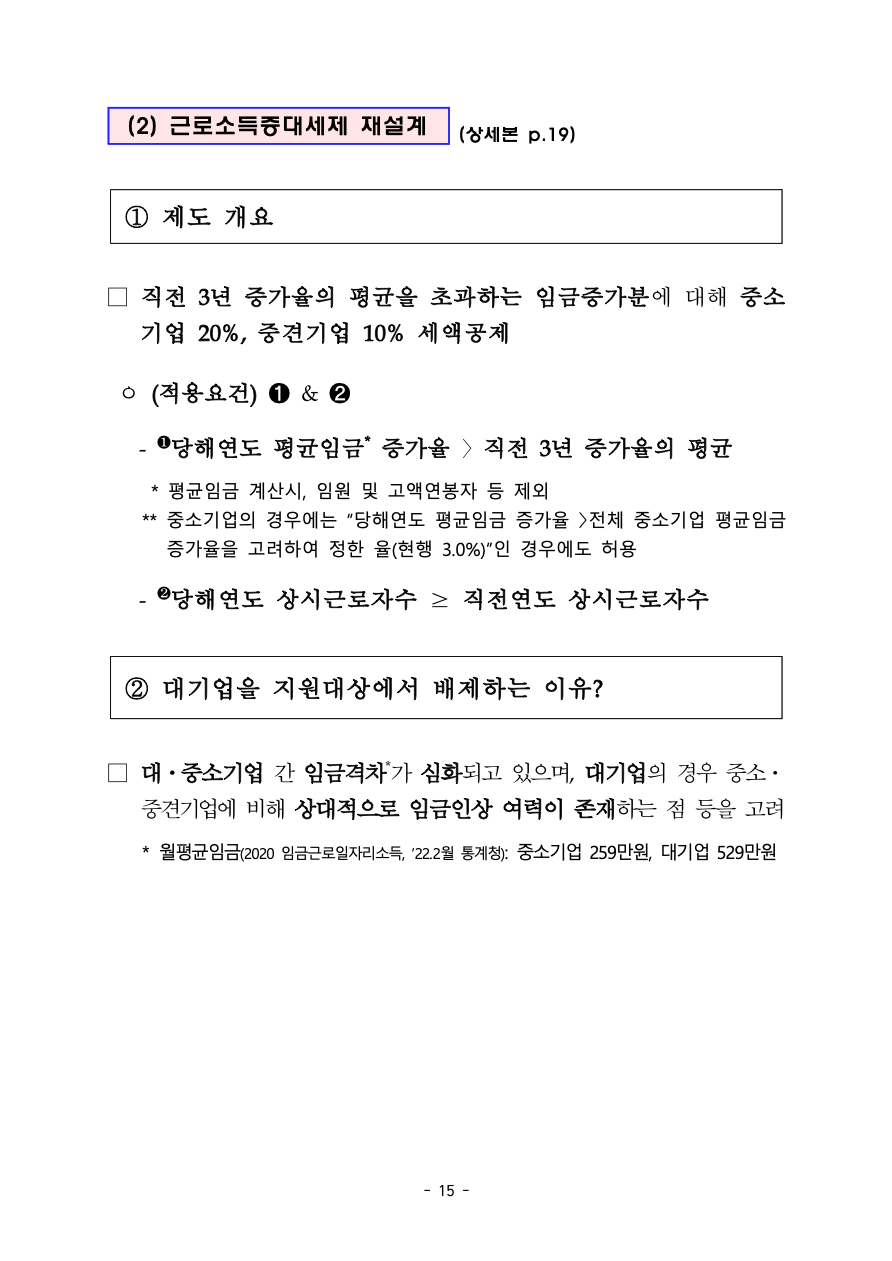

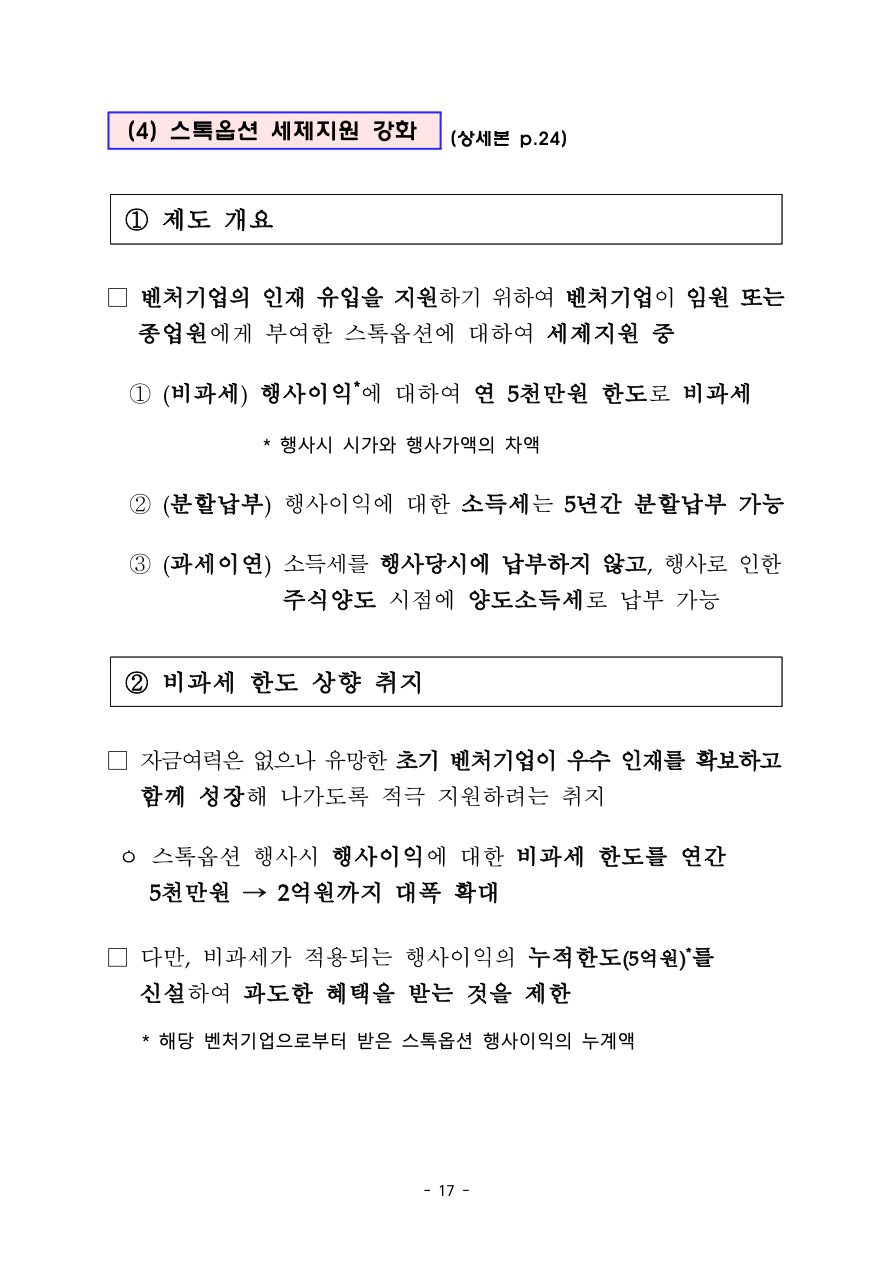

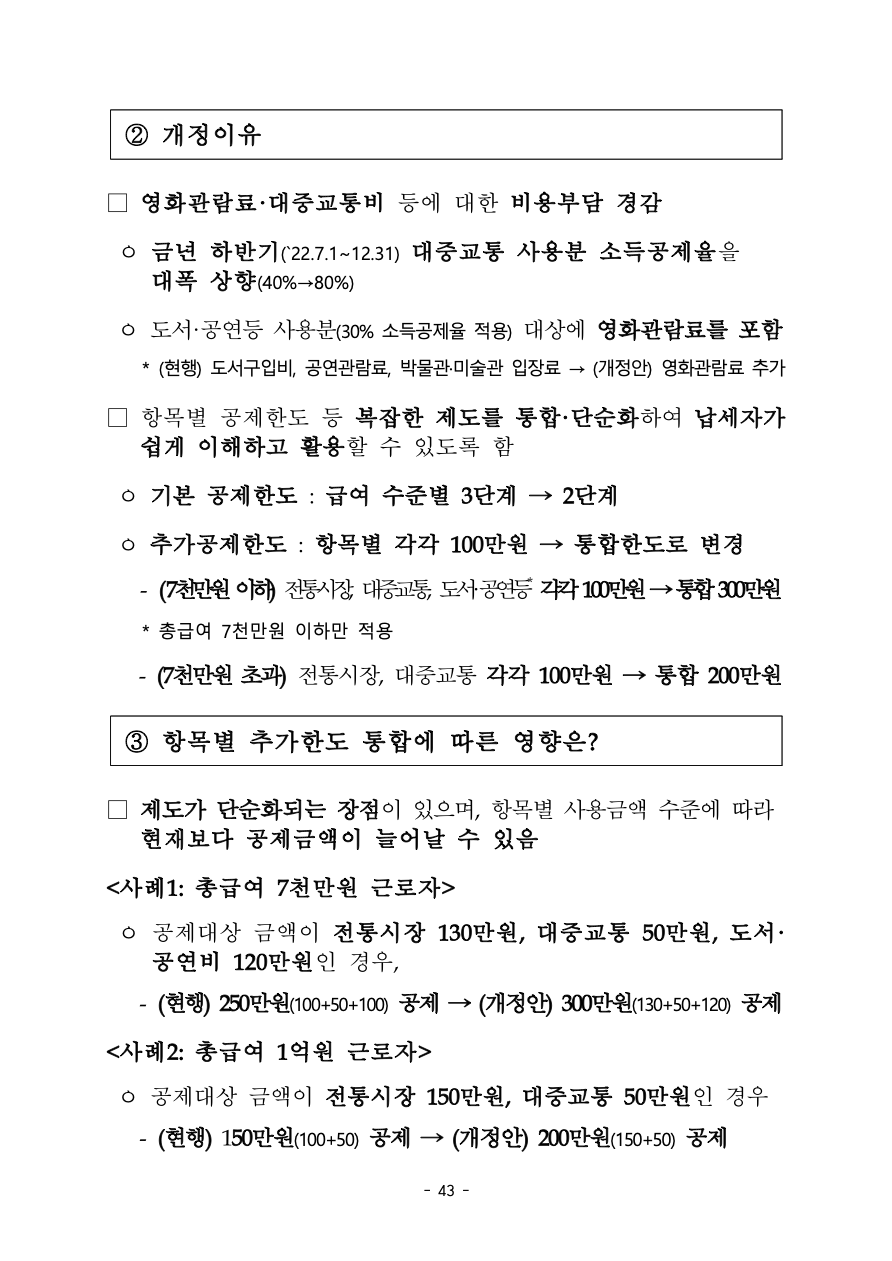

② 개정방향

□ 부동산 시장 관리 목적에서 벗어나 부동산 세제 정상화,

1주택자와 다주택자 간 주택 수에 따른 세부담 격차 해소

ㅇ 납세자 담세력에 맞는 과세를 위해 다주택자 중과 제도를 폐지하고 가액 기준 과세로 전환

□ 과도한 세부담으로 국민 수용성이 낮았던 세율 체계를 적정 수준으로 완화 ㅇ 세부담 완화를 위해 세율 인하

□ 기본공제금액 현실화를 통해 세부담을 적정 수준으로 완화, 양도소득세 고가주택 기준과 통일 등 제도 간 정합성 제고

ㅇ 기본공제금액은 주택가격 상승, 양도소득세 고가주택 기준

(12억원) 등을 고려하여 상향 조정

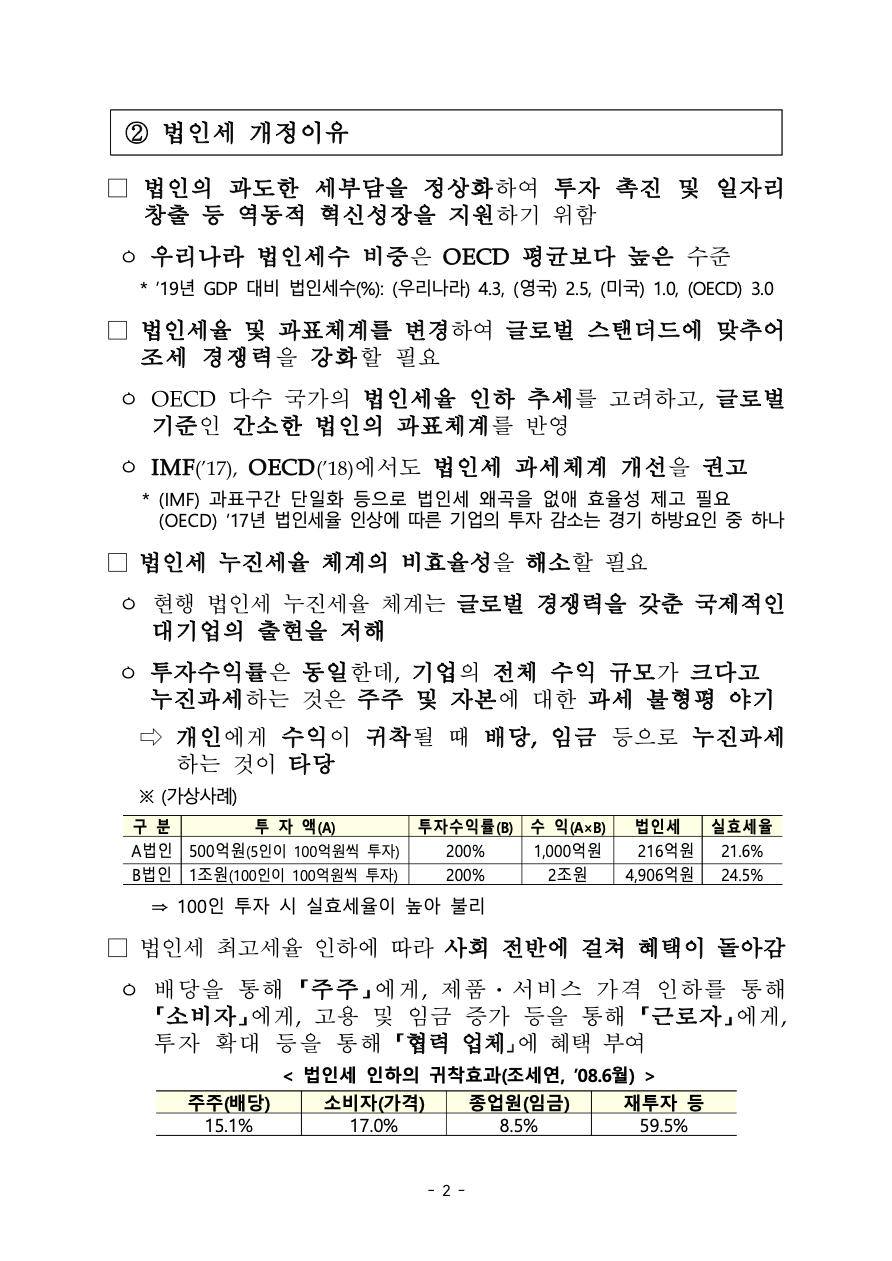

③ 개정내용

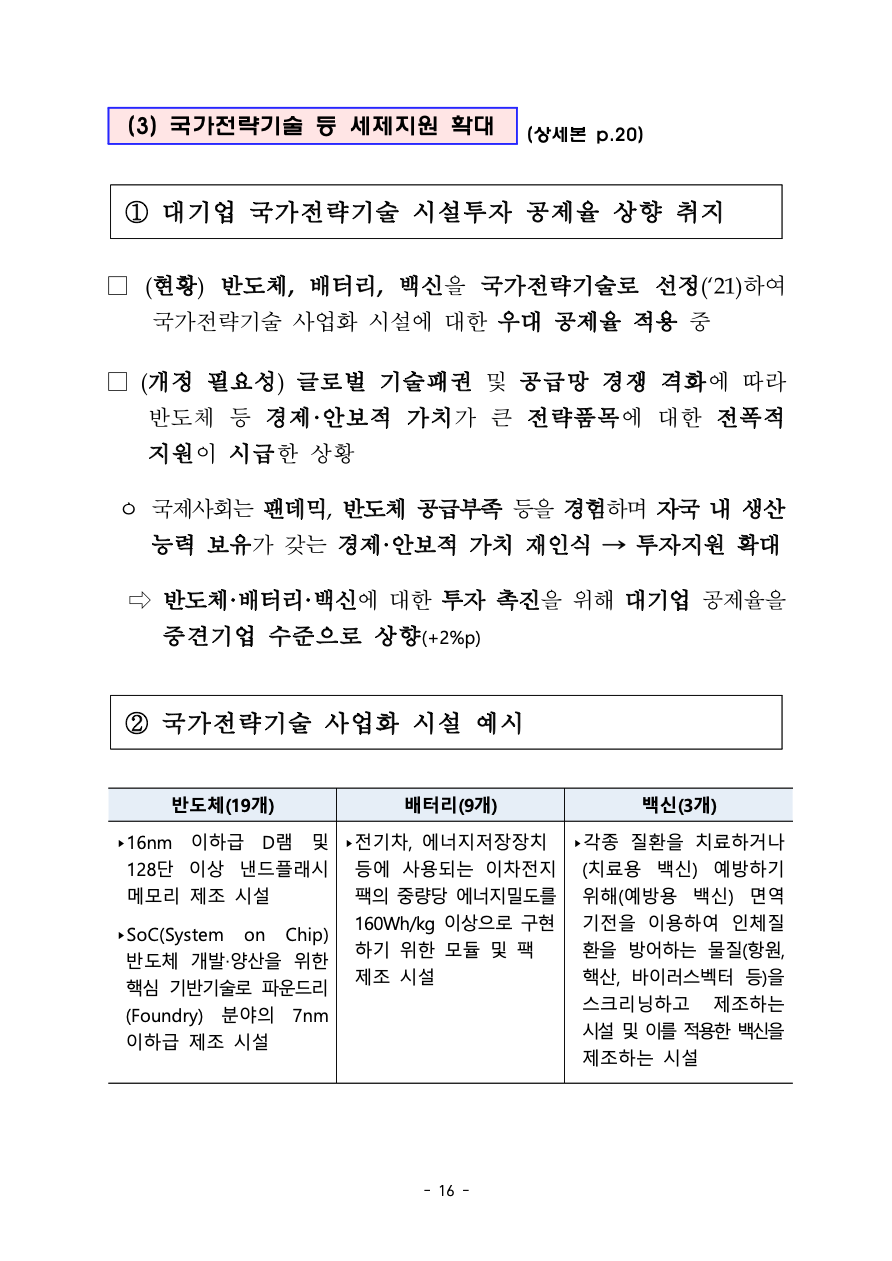

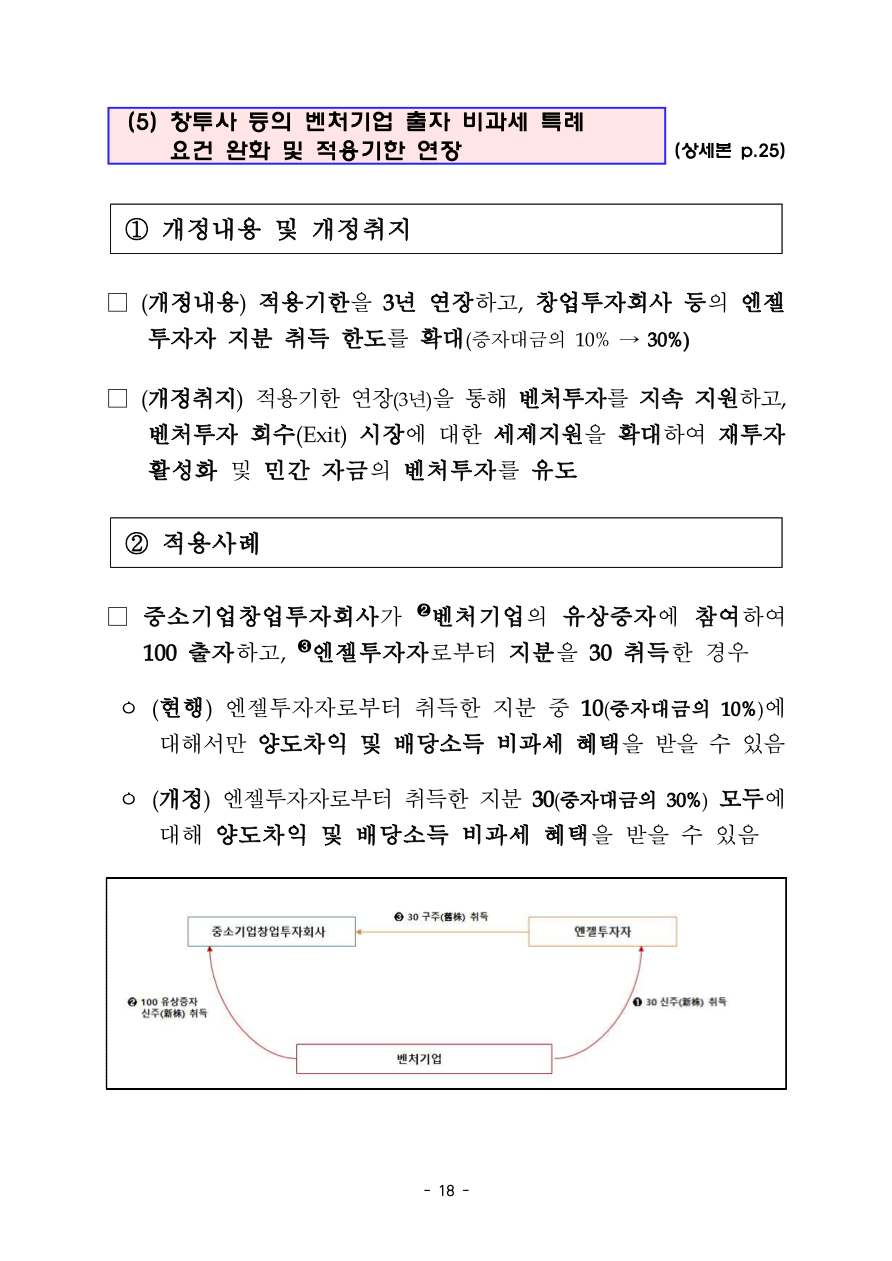

□ 가액 기준 과세로 전환

ㅇ 응능부담의 원칙, 주택 수에 따른 세부담 격차 완화 등을

위해 다주택자 중과 제도 폐지

□ 과세표준 구간 신설

ㅇ 현재 지나치게 넓게 설정된 과표구간(12~50억원)을 합리적으로 조정하기 위해 12~25억원 구간 신설

* 현재 과세표준 구간 기준점이 3억원 → 6억원 → 12억원에서 50억원으로 급격히 증가하여 과세표준 구간 내 납세자의 동질성이 떨어지는 문제점

□ 세율은 적정 세부담 수준 등을 감안하여 ’19~’20년 수준으로 하향 조정

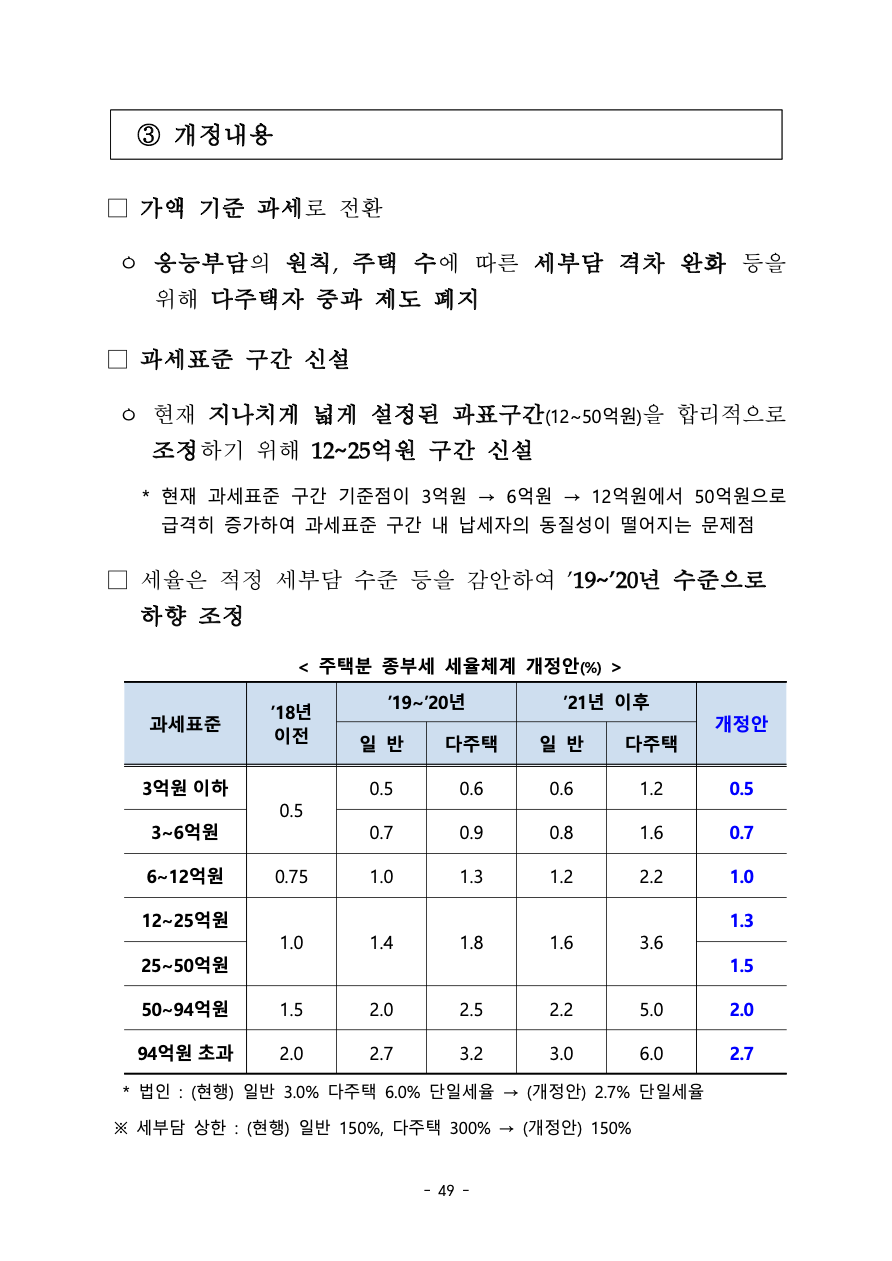

< 주택분 종부세 세율체계 개정안(%) >

| 과세표준 | ’18년 이전 | ’19~’20년 | ’21년 이후 | 개정안 | ||

| 일 반 | 다주택 | 일 반 | 다주택 | |||

| 3억원 이하 | 0.5 | 0.5 | 0.6 | 0.6 | 1.2 | 0.5 |

| 3~6억원 | 0.7 | 0.9 | 0.8 | 1.6 | 0.7 | |

| 6∼12억원 | 0.75 | 1.0 | 1.3 | 1.2 | 2.2 | 1.0 |

| 12∼25억원 | 1.0 | 1.4 | 1.8 | 1.6 | 3.6 | 1.3 |

| 25~50억원 | 1.5 | |||||

| 50∼94억원 | 1.5 | 2.0 | 2.5 | 2.2 | 5.0 | 2.0 |

| 94억원 초과 | 2.0 | 2.7 | 3.2 | 3.0 | 6.0 | 2.7 |

* 법인 : (현행) 일반 3.0% 다주택 6.0% 단일세율 → (개정안) 2.7% 단일세율

※ 세부담 상한 : (현행) 일반 150%, 다주택 300% → (개정안) 150%

| (2) 주택분 종합부동산세 기본공제금액 상향 |

(상세본 p.79)

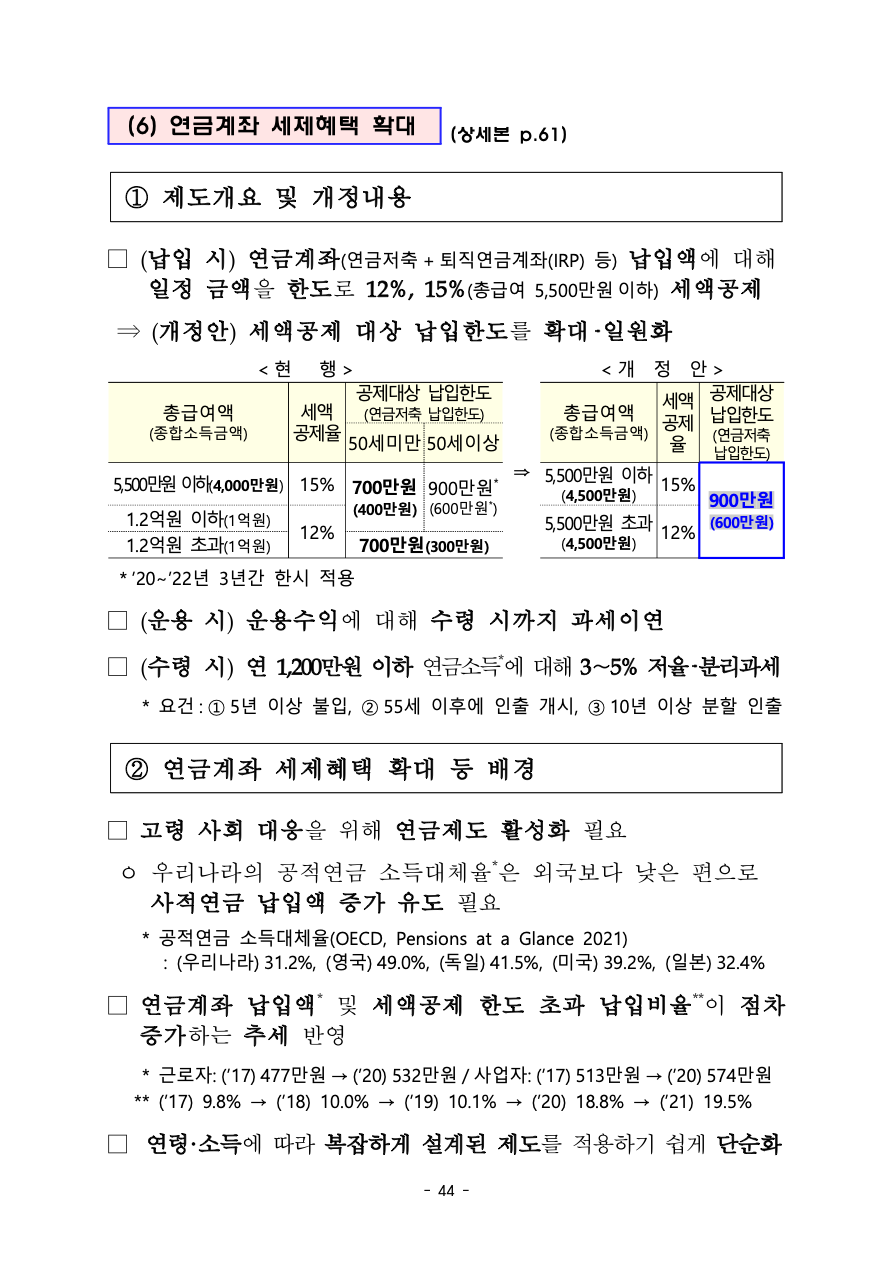

① 기본공제금액 개요

□ 종합부동산세 기본공제금액은 종합부동산세 과세표준 산출 시 주택 공시가격 합산액에서 차감하는 금액

종합부동산세 과세표준

= (납세의무자별 주택 공시가격 합산액 – 기본공제금액) × 공정시장가액비율

ㅇ 일반적인 경우 기본공제금액 6억원을 공제하며,

다만 1세대 1주택자의 경우 기본공제금액 11억원 적용

* 법인에 대해서는 기본공제금액 없음

⇒ 1인 주주 법인 설립을 통한 조세회피(기본공제 중복 적용) 방지 목적 ㅇ 기본공제금액은 종합부동산세 과세대상 여부를 판정하는

기준으로서 기능

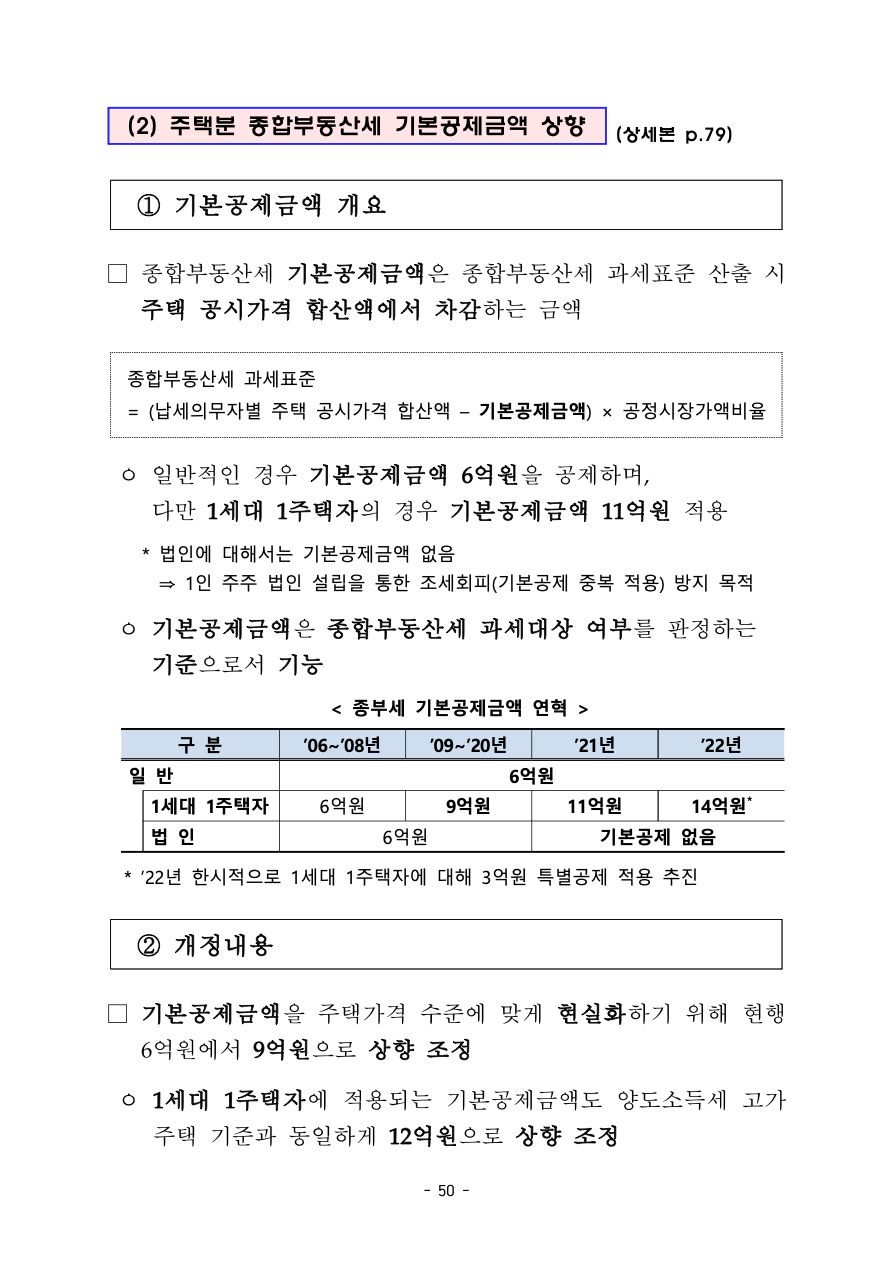

< 종부세 기본공제금액 연혁 >

| 구 분 | ’06~’08년 | ’09~’20년 | ’21년 | ’22년 | |

| 일 반 | 6억원 | ||||

| 1세대 1주택자 | 6억원 | 9억원 | 11억원 | 14억원* | |

| 법 인 | 6억원 | 기본공제 없음 | |||

* ’22년 한시적으로 1세대 1주택자에 대해 3억원 특별공제 적용 추진

② 개정내용

□ 기본공제금액을 주택가격 수준에 맞게 현실화하기 위해 현행

6억원에서 9억원으로 상향 조정 ㅇ 1세대 1주택자에 적용되는 기본공제금액도 양도소득세 고가

주택 기준과 동일하게 12억원으로 상향 조정

③ 개정취지

□ 일반 기본공제금액을 6억원에서 9억원*으로 상향 조정

* 최근 3년간(’20~’22년) 공동주택 공시가격 상승률 : 48.0%

ㅇ ’05년 종합부동산세 도입 이후 기본공제금액 조정이 없어 주택가격 상승*에 따라 종합부동산세 과세인원이 증가**하고 있으므로 기본공제금액 현실화 필요

* 공동주택 공시가격 변동률(%) : (’17) 4.4 (’18) 5.0 (’19) 5.2 (’20) 6.0 (’21) 19.1 (’22) 17.2

** 주택분 과세인원(만명) : (’17) 33.2 (’18) 39.3 (’19) 51.7 (’20) 66.5 (’21) 93.1

□ 1세대 1주택자에 대해서도 11억원에서 12억원으로 상향 조정

ㅇ 양도소득세 고가주택 기준(12억원)과의 통일 필요성, 고가주택 기준이 일반적으로 상위 2% 수준*으로 인정되는 점 등을 감안 하여 상향 조정

* ’22년 공동주택 공시가격 분포(억원) : (상위 1%) 17.6 (2%) 13.4 (3%) 11.3

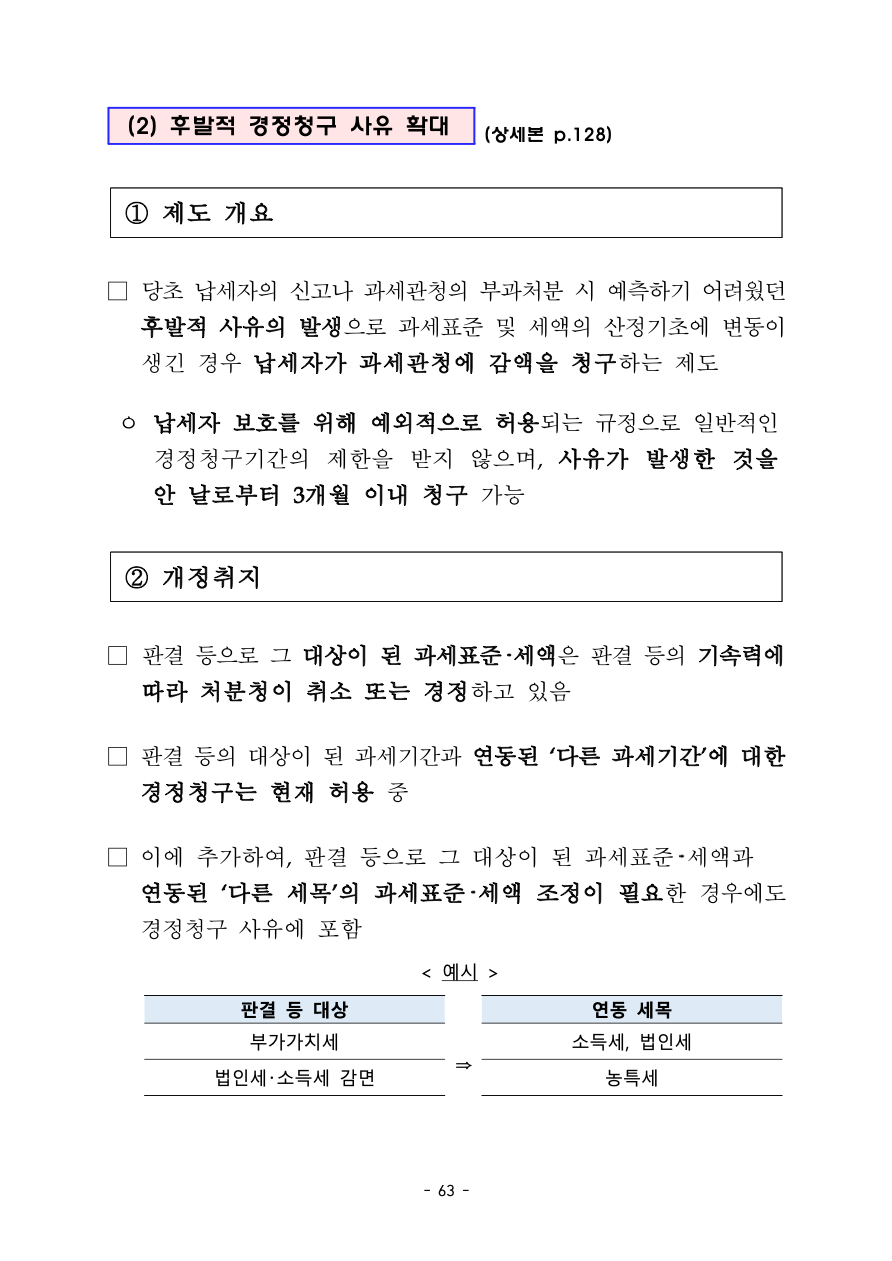

| (1) 여행자 휴대품 면세한도 상향 |

(상세본 p.133)

① 면세한도를 800달러로 인상한 취지

□ 면세한도 상향 수준은 Œ그간의 국민소득수준 변화, 관광산업 지원 필요성 및 Ž해외사례 등을 종합적으로 검토하여 결정

➊ (소득수준) 우리나라의 1인당 소득수준은 직전 면세한도가 상향된 ‘14년* 대비 ’21년에 약 30% 증가**

* (´79∼´87) 10만원→(´88∼´95) 30만원→(´96∼´14.8월) $400→(´14.9∼현재) $600

** 1인당 명목 국민총소득(만원) : (‘14) 3,095 → (’21) 4,025

- 면세한도 상향으로 소비자 선택의 폭을 확대함으로써 후생 증진

➋ (관광산업 지원) 코로나19로 여행객* 및 매출액** 급감에 따라 어려움을 겪는 면세점, 여행업 등 관광산업 지원 필요

* 연도별 해외여행자 수(만명) : (‘18) 2,870 (’19) 2,871 (‘20) 428 (’21) 122

** 면세점 매출(조원): (’17) 14.5 (‘18) 18.9 (‘19) 24.9 (’20) 15.5 (‘21) 17.8

- 또한, 관광업계 종사자의 고용 안정도 제고

➌ (해외사례) 우리나라 면세한도는 OECD 평균(약 566달러), EU 평균(약 509달러)과 유사한 수준이나, 면세업계 경쟁력 강화를 위해 적극적 방안 검토 필요

- 주변 경쟁국인 중국(5천 위안, 약 776달러), 일본(20만엔, 약 1,821달러)의 면세한도 수준이 높다는 점도 감안

② 술 구매량을 2병으로 확대한 이유

□ 술 면세한도의 충분한 이용, 국제협약 및 해외사례 등을 감안하여 2병으로 확대

➊ 면세로 구매할 수 있는 술이 1병으로 제한되어 있어 술에 대한 면세한도($400)를 충분히 활용하지 못하는 측면

* 여행객들의 구매가 많은 대부분의 주종은 $200 내외

- 현행 면세금액 한도는 유지하면서도 주류 구입 시 소비자의 선택의 폭 확대

➋ 여행자 휴대품에 대한 면세한도를 권고하고 있는 개정교토 협약에서도 포도주에 대한 면세한도는 2리터로 권고함에 따라 해외주요국도 주로 2병 이상 면세구입 허용

* 주요국 면세한도 : (중국) 2병(1.5ℓ) (호주) 2.25ℓ (칠레) 2.5ℓ (일본) 3병

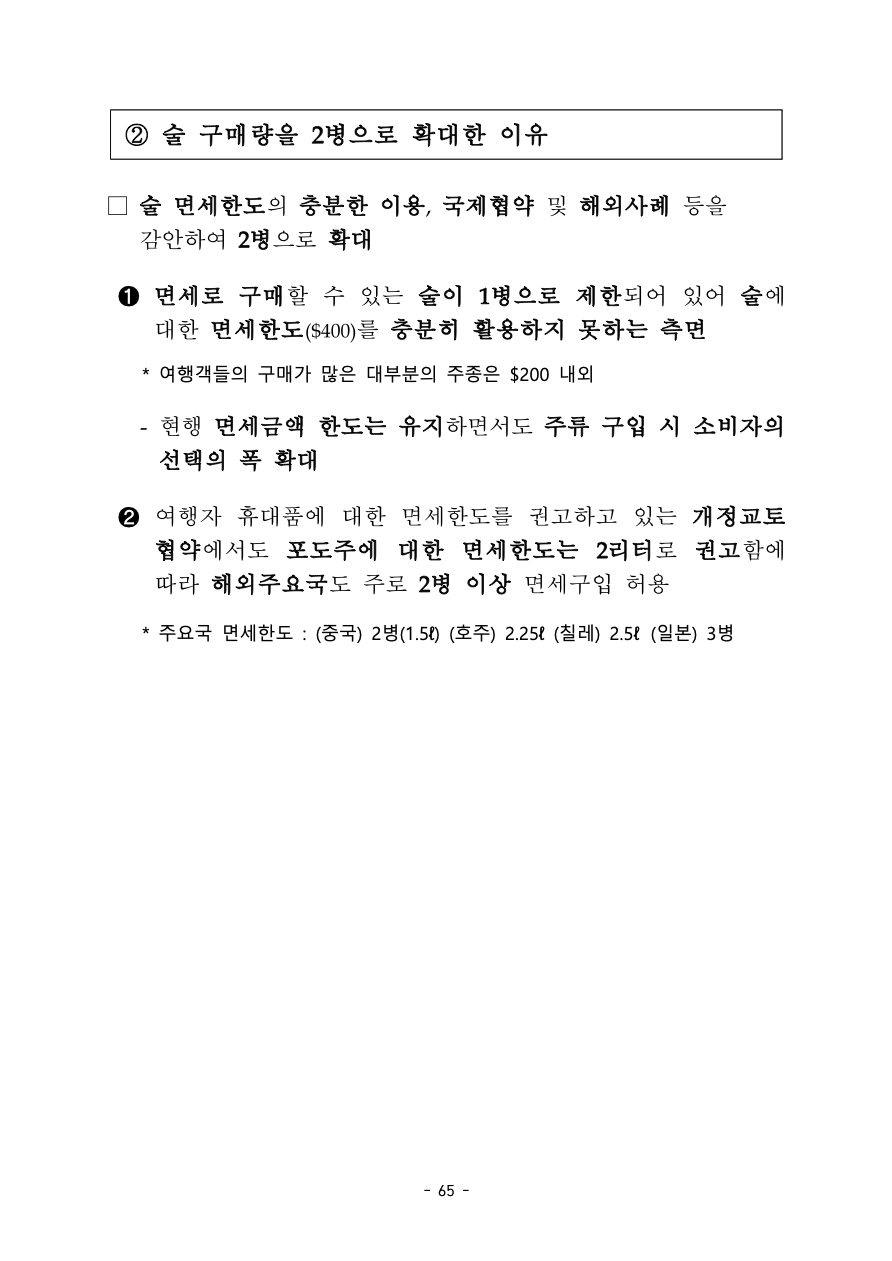

| (2) 여행자 휴대품 통관 시 간이세율 체계 개편 |

(상세본 p.136)

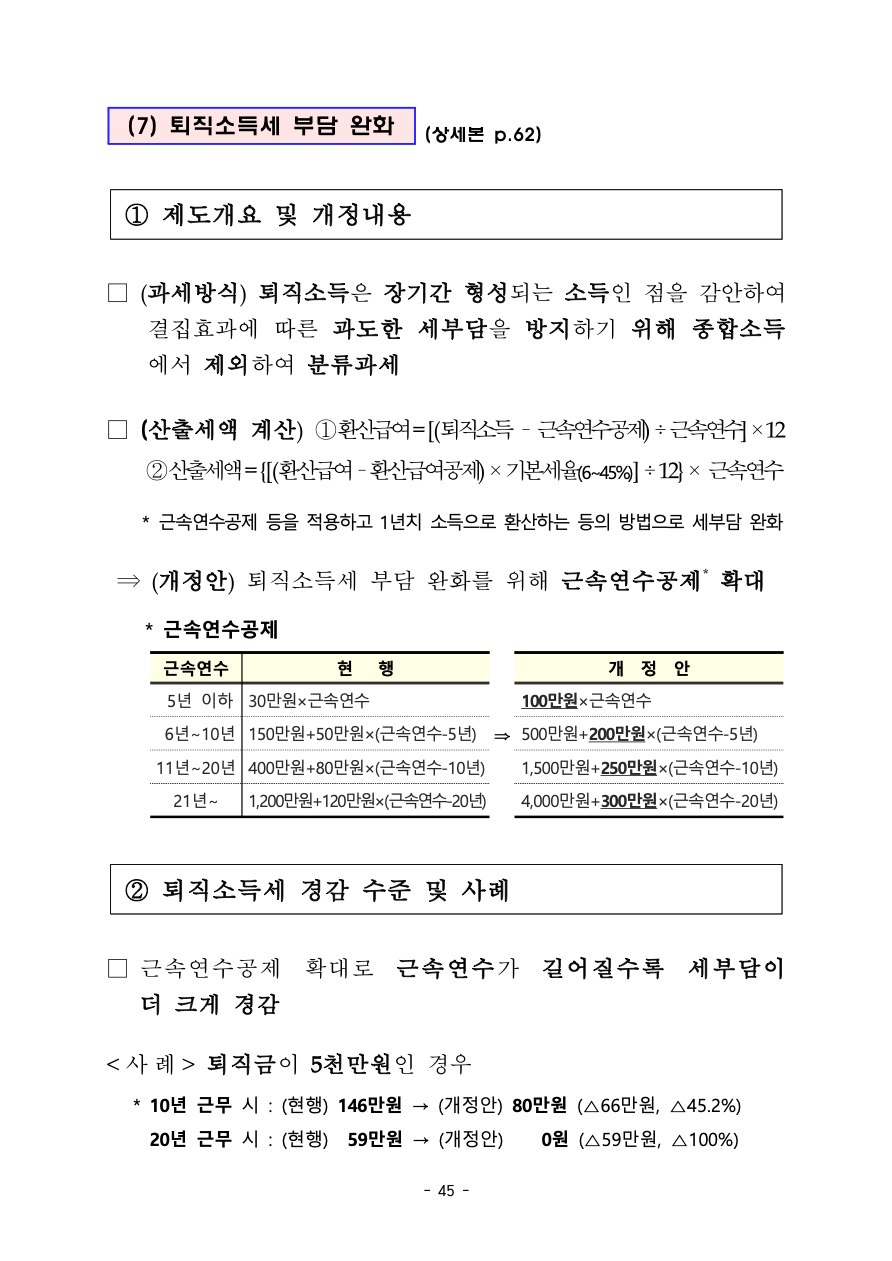

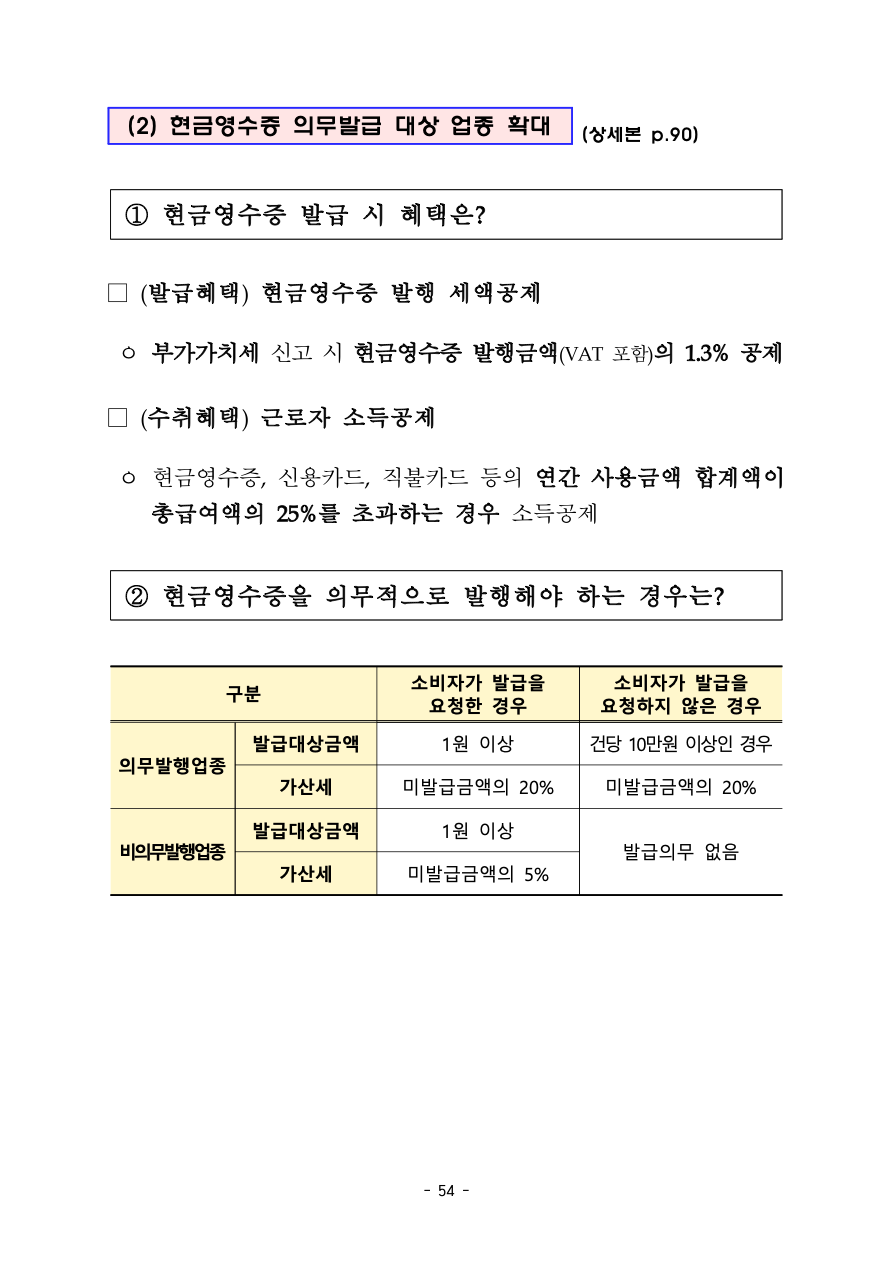

① 간이세율 개정취지

□ 여행자 휴대품에 대한 간이세율 적용 시 세율이 상이한 물품들 간 면세‧간이세율 적용순서에 따라 최종 산출세액이 달라지는 문제 발생

간이세율 적용 사례($1=1,000원)

| 시계: 면세($600)+과세($1,300x기타 간이세율(20%)) <여행자 휴대품>① ⇒ 총세액610,000: 원 의류: 과세($1,400x의류의 간이세율(25%)) |

|

| 시계 ($1,900) |

시계: 과세($1,900x고급시계의 간이세율*) +* 370,400원+185만 2천원 초과분의 50% ⇒ 총세액: 의류: 면세($600)+과세($800x단일간이세율(20%)) 554,400원 |

ㅇ 모바일 전자신고(참고) 시 최저세액이 자동 산출될 수 있도록 간이 세율 체계를 개편하여 전자신고 활성화 및 여행자 통관편의 제고

② 개정내용

□ 알고리즘을 통해 최저세액이 자동 산출될 수 있도록 단일간이 세율($1,000 이하, 20%) 폐지 단일간이세율 폐지 후 적용 사례($1=1,000원)

<여행자 휴대품> <세 관> 시계: 면세($48)+과세($1,852x기타 간이세율(20%)) ⇒ 총세액:

($시계1,900)+ ($1,400)의류 (단일간이세율 간이세율 과세폐지) 의류: 면세($552)+과세($848x의류의 간이세율(25%)) 582,400원

ㅇ 또한, 단일간이세율 폐지로 인한 세액 증가* 방지 및 FTA 체결 등으로 낮아진 실효관세율 등을 반영하여 물품별 간이세율 인하 병행

* 예) 의류‧신발: 단일간이세율 20% 폐지 시 물품별 간이세율 25% 적용

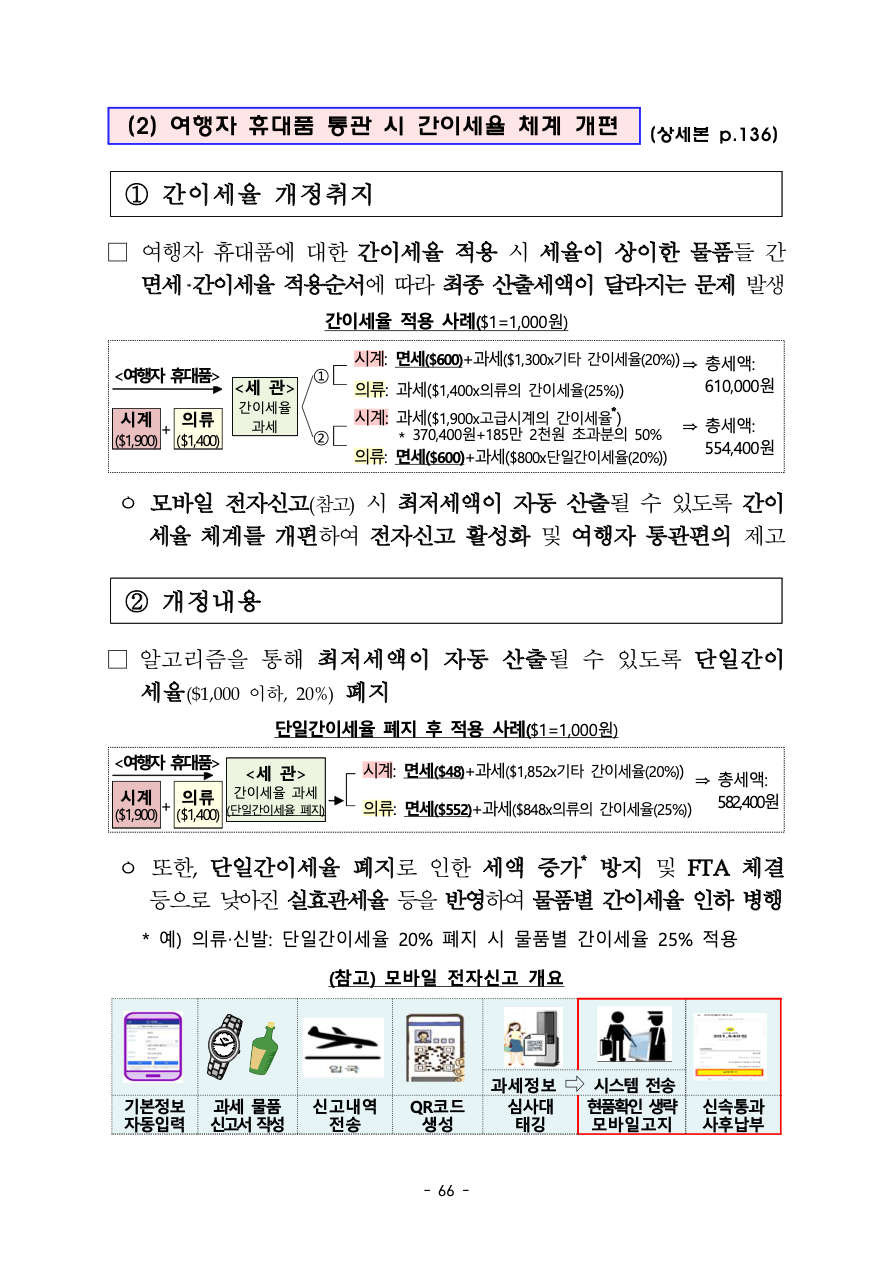

(참고) 모바일 전자신고 개요

| 과세정보 ⇨ | 시스템 전송 | |||||

| 기본정보 자동입력 | 과세 물품 신고서 작성 |

신고내역 전송 |

QR코드 생성 | 심사대 태깅 |

현품확인 생략 모바일고지 |

신속통과 사후납부 |

'기타 부동산 정보' 카테고리의 다른 글

| 「소규모주택정비법」·「재건축이익환수법」·「국토기본법」시행령 개정안 국무회의 통과 (0) | 2022.07.26 |

|---|---|

| 범용공동인증서 발급 방법 (한국정보인증) / 택지 경쟁입찰 시 필요 (0) | 2022.07.22 |

| 2022년 세제개편안 (0) | 2022.07.21 |

| 2022년 세제개편안 (0) | 2022.07.21 |

| 22.07.20) 실수요자의 ‘내집마련’지원과 불편해소를 위해 가계대출 규제를 합리적으로 개선 (0) | 2022.07.20 |

댓글